Proč už to neodkládat na jindy. Tipy, které vám pomohou udělat správné finanční rozhodnutí

Dali jste si předsevzetí, že letos dostanete své finance do formy? Že konečně vyřešíte bydlení, dáte si do pořádku pojištění, začnete zhodnocovat úspory či spořit na důchod? Pomůžu vám s tím a dám na stůl jasné argumenty, proč tyto kroky už déle neodkládat. Pojďme společně udělat z roku 2025 rok správných finančních rozhodnutí a splněných předsevzetí.

Ochraňte své úspory před inflací

S tím, jak Česká národní banka výrazně snižovala úrokové sazby (celkem o 2,75 %), ostatní banky neotálely a rychle snižovaly i úročení klientům na spořicích účtech a termínovaných vkladech. Úroky ve výši 5 % a většinou i 4 % tak postupně vzaly za své. Dnes se ke 4 % dostanete převážně jen v rámci bonusové akce nebo pásmového úročení pouze pro část vkladu. Realita je spíše mnohem blíže 3 %. ČNB navíc bude ve snižování sazeb s nejvyšší pravděpodobností pokračovat i letos, takže úročení ještě klesne.

Do toho zde máme stále téměř 3% inflaci. Kdo tedy chce, aby se jeho úspory zhodnocovaly nad inflaci, uchovaly si svou hodnotu a ještě něco vydělaly, musí využít některou z možností, které nabízí investiční svět.

Češi významu investování přicházejí na kloub čím dál tím více, jen v podílových fondech mají investováno přes 1 bilion korun a toto číslo se čtvrtletí od čtvrtletí zvyšuje o desítky miliard. Přitom ale má výrazný potenciál na zlepšení, protože v bankách stále leží Čechům další téměř 4 biliony korun. To je obrovské číslo. Určitě je výhodnější být na začátku investičního boomu, než jít pak s davem.

Například v investicích ostře sledovaný index S&P 500, který sdružuje akcie 500 největších amerických společností, vzrostl za loňský rok bezmála o 30 %. Kdo tedy v lednu 2024 vložil své prostředky do fondů, které tento index kopírují, zhodnotil své úspory takřka o třetinu.

Akcie samozřejmě nemusejí být pro každého tou správnou volbou, ale investiční svět nabízí dnes už téměř nepřeberné možnosti, z nichž si vybere vhodný mix skutečně každý. Aniž by to byl odborník.

Například podílové fondy nabízejí pro začínající investory bezstarostné řešení, kdy podle nastavené strategie investici vhodně rozloží do mixu například dluhopisů a akcií. Pokud se budeme bavit o úsporách, o kterých víte, že je budete potřebovat až za nějakých 10 let, můžete si zvolit i dynamičtější fondy zaměřené více na akcie s vyšším potenciálem výnosu než dluhopisy. Takový fond může při zcela střízlivém odhadu zhodnocovat vklady v průměru o 5 a více procent nad inflaci za rok.

Ráda vám pomůžu se v nabídce lépe zorientovat a vyberu řešení, které vám bude vyhovovat a dlouhodobě zhodnocovat vaše peníze.

Pohlídejte si, ať získáte maximum ze spoření na penzi

V loňském roce stát provedl výrazné změny v penzijních produktech se státní podporou. Upravovala se výše příspěvků i částky, kterou si musí člověk posílat každý měsíc na účet, aby mu stát přispěl.

Za 500 Kč měsíčně vám stát nyní přispěje 100 Kč a příspěvek může dosáhnout až 340 Kč měsíčně, když na účet vložíte každý měsíc 1 700 Kč a více. Ročně tak můžete jen na příspěvcích získat až 4 080 Kč. Další příspěvky nad 1 700 kč měsíčně si můžete až do limitu 48 000 Kč odečíst od daňového základu a ušetřit tak až 7 200 kč na daních.

Státní příspěvek i sleva na dani jsou příjemné, ale u spoření na penzi je nejdůležitější výnos, kterého dosáhnete. Tak vám z vašich pravidelných měsíčních příspěvků může v průběhu let vzniknout klidně několikamilionový finanční polštář na penzi.

Aby se tak stalo, je ale potřeba zvolit u doplňkového penzijního spoření správnou strategii. Pokud před sebou máte ještě dlouhý investiční horizont, například 10 a více let, a peníze držíte s konzervativní strategií, připravujete sami sebe o finance, které by vám mohla vydělat dynamická strategie. Ta se typicky více soustředí na akcie a akciové fondy. V případě dynamické strategie sice může hodnota vložených prostředků více kolísat, ale dlouhý časový horizont dokáže tyto výkyvy vyrovnat a potenciál zhodnocení je zde mnohem větší. Rozdíl ve zhodnocení mezi konzervativní a dynamickou strategií je na dlouhém horizontu klidně i ve statisících korun.

O úplně nejvíc se pak připravují ti, kdo mají úspory stále ještě ve starých transformovaných fondech (tedy v tzv. penzijním připojištění, které šlo sjednávat do roku 2012), které vydělávají kvůli přísným podmínkách jen minimálně. Zatímco peníze v transformovaném fondu vyrostly za posledních deset let jen o 8 %, v mladším doplňkovém penzijním spoření se při zvolení dynamické strategie za stejné období průměrně zhodnotily o více než 75 %.

Nechte si ode mě své spoření na penzi proklepnout, ať máte jistotu, že vaše peníze skutečně pracují na zajištění vašeho stáří naplno.

Využijte nový DIP a zhodnocujte úspory na stáří flexibilně

Využijte nový DIP a zhodnocujte úspory na stáří flexibilně

Dlouhodobý investiční produkt je velkou novinkou loňského roku. Umožňuje zhodnocovat úspory na penzi ještě flexibilněji než v doplňkovém penzijním spoření a také zde snáze ušetříte na daních, protože do limitu 48 000 Kč k odečtu od daňového základu se vám započítá každá koruna, kterou na DIP vložíte. Jen je třeba myslet na to, že tento limit je společný pro DIP i DPS a další produkty, jako je pojištění dlouhodobé péče nebo investiční životní pojištění.

Každopádně DIP už nabízí na tři desítky poskytovatelů a dá se vybírat skutečně z pestré škály možností, kdy můžete své prostředky vkládat například i do dnes velmi populárních fondů ETF. DIP si loni založilo přes 80 000 Čechů.

Pokud chcete státní podporu využít na maximum, nabízí se zkombinovat doplňkové penzijní spoření, kam si budete posílat 1 700 Kč měsíčně a získáte nejvyšší státní příspěvek, s DIP, kam pošlete 4 000 Kč, a celkově tak ušetříte nejvyšší možnou částku na daních.

Myslete na zadní vrátka a chraňte se kvalitní pojistkou

Nedává smysl zhodnocovat svůj majetek a nemít pohlídaná zadní vrátka. Proto existuje pojištění, které vás podrží, abyste se vypořádali s následky vážných nemocí, úrazů, ale i majetkových škod. Loňské povodně jasně ukázaly, jak nemilosrdné dokážou přírodní živly být – lidé přišli o nemovitosti, auta a vybavení domácností nebo firem za více jak 20 miliard korun. A to jsou jen škody hlášené pojišťovnám… Počet majetkových škod je vysoký i bez povodní, loni jen za první pololetí došlo k téměř 14 tisícům nahlášených škod po vichřici, 25 tisícům vodovodních škod nebo více jak 10 tisícům poškození elektroniky.

Odborníci předpokládají, že projevy počasí u nás budou stále divočejší. Je to vidět i na rostoucím počtu pojistných událostí, kterých bylo jen za první tři čtvrtletí loňského roku 2,56 milionu, meziročně o 14 % více. A na svědomí to nemají pouze povodně, ale výrazně přibývá škod po vichřicích a prudkých lijácích.

Mít proto pojištěný svůj majetek – domácnost a nemovitost, odpovědnost za škody způsobené ostatním a povinné ručení k vozidlům by mělo patřit do vaší pojistné „KPZ“. A máte-li novější vůz nebo na něm závisí vaše práce, určitě zvažte i havarijní pojištění. Věděli jste, že ročně se na silnicích stane téměř 100 tisíc nehod, které šetří policie?

Pokud vám zatím některá z těchto pojistek chybí, mohu vám spočítat, jak za relativně nízké pojistné získáte kvalitní ochranu pro následky nenadálých událostí, které dokážou doslova zruinovat sebelepší rodinný rozpočet.

Nezapomínejte ani na sebe a své zdraví. České statistiky mluví bohužel jasně – jeden ze tří lidí onemocní během svého života rakovinou a každý čtvrtý člověk na nějakou formou rakoviny zemře. V Česku žije přes čtvrt milionu lidí, kteří se s rakovinou léčí nebo se z tohoto onemocnění zotavují. Infarkt myokardu nebo mrtvice postihnou každého pátého člověka nad 50 let. A ve více jak 97 % případů jsou to vážné nemoci, které způsobí lidem trvalou invaliditu, kvůli níž si nemohou naplno vydělávat. Existují pojištění, která kryjí až 67 různých onemocnění a nabízejí skutečně komplexní ochranu.

Správně nastavené rizikové životní pojištění ochrání vás a vaše blízké před finančními následky přesně takových kritických situací, kdy jde nejen o zdraví, ale velmi často také o záchranu zdravého rodinného rozpočtu. Životní pojištění není žádný přepych, ale naprosto racionální rozhodnutí, jak ochránit svůj majetek v těžkých chvílích. Pomůžu vám pojištění vybrat a nastavit tak, abyste se o něj mohli skutečně opřít.

Máte už pojištění sjednané? Skvěle! Každou smlouvu se rozhodně vyplatí alespoň jednou za dva roky projít a případně zaktualizovat. Protože v posledních letech kvůli vysoké inflaci vše zdražovalo, mohou být sjednané pojistné částky nedostatečné, a kdyby došlo k pojistné události, nemusely by stačit.

Tzv. podpojištění je velmi zákeřné zejména u pojištění nemovitostí, kdy pojišťovny mohou v případě pojistné události krátit výrazně své plnění a vyplatit jen zlomek škody. Takto podpojištěných je přitom v České republice na 70 % nemovitostí. Nebuďte mezi těmi, komu hrozí nepříjemné překvapení, a raději si nechte svá pojištění zkontrolovat.

Nemovitosti nečekají a rostou

Čekat s nákupem nemovitosti na pokles úrokových sazeb hypoték se vám nevyplatí. Pokud splňujete podmínky pro přidělení hypotéky (což vám velmi rychle zjistíme) a máte vyhlédnutou nemovitost, na pokles úroků nečekejte. Koupi nemá smysl odkládat, protože hlavní roli z pohledu splácení hypotéky hraje pořizovací cena, až pak výše úrokové sazby.

Nabídkové ceny nemovitostí se už loni vyrovnaly rekordnímu roku 2022. Cena průměrného 70metrového bytu poprvé přesáhla hranici 5 milionů korun. O atraktivní nemovitosti se zájemci začali dokonce přeplácet. A i podle našich analýz ceny nemovitostí v naprosté většině regionů porostou dál. Naopak úrokové sazby hypoték okolo 1 až 2 procent, které bývaly běžné v uplynulé dekádě, zůstanou minimálně pár let v říši snů.

Vyčkávat, až úroky hypoték klesnou o pár desetin procenta, zatímco nemovitost zdraží o statisíce, není racionální. Co ušetříte na měsíční splátce díky o něco nižšímu úroku, to zcela vymaže a překoná růst ceny nemovitosti. Jednoznačně výhodnější je koupit levnější nemovitost, vzít si hypotéku s kratší fixací úrokové sazby do tří let a po uplynutí fixace získat velmi pravděpodobně lepší úrok a nižší splátku.

Pokud přemýšlíte místo o koupi spíše o rekonstrukci stávajícího bydlení, můžeme se společně podívat na aktuální nabídky stavebních spořitelen, které nabízejí zvýhodněné úvěry k dotacím na „zelené bydlení“, díky nimž dokážete například výrazně snížit své výdaje za energie.

Ať už je to pojištění, investice nebo úvěry pro vyřešení vašeho bydlení, dokážu se vám o všechny tyto věci kompletně postarat, abyste měli klid. Tak se mi ozvěte a hned zkraje roku si odškrtněte důležité předsevzetí, že budete mít své finance v pořádku.

Důchod nemusí být starost. Jak odejít do penze dřív a využít maximálně výhody spoření?

Kterou z těchto možností si vyberete? Být v důchodovém věku závislý na státu a muset obrátit každou korunu dvakrát, nebo mít vedle penze ještě vlastní zdroj příjmů a vést důstojný život? Co je lepší, je jasné. A druhou možnost si může zvolit každý. Tento článek vám ukáže, že začít si vytvářet vlastní zajištění na penzi není nic složitého, a dokonce budete moct odejít do penze i dřív.

Jestli je vám 40, 30 i 20 let, nejsou pro vás vyhlídky na státní důchod moc optimistické. Už teď si musí stát na důchody půjčovat odjinud. A to stále ještě pracují silné ročníky, z jejichž daní se důchody platí. Populace stárne a v budoucnu připadnou na jednoho seniora ne tři pracující jako nyní, ale pouze dva.

Dnes dosahuje průměrný důchod poloviny průměrné mzdy, poměr má ale postupně klesat pod třetinu. Je to, jako byste dnes dostávali 12 000 korun. Důchod bude jednou spíše lepší „kapesné“. Senioři jsou nejohroženější skupinou z pohledu chudoby a do budoucna to bude ještě horší.

Mladším se odchod do penze vzdaluje

Mladší ročníky musí navíc počítat s tím, že budou muset pracovat déle. Dnes je strop pro odchod do penze 65 let, ale tato hranice se má podle projednávané vládní reformy zvyšovat až na 67 let. Pro každý ročník se věk odchodu do důchodu posune o měsíc výš. Týkat se to má už mužů a žen narozených v roce 1966 a všech mladších.

Reforma ještě může doznat změn, ale podle aktuálního návrhu by například ženy i muži narození v roce 1980 měli odcházet do řádného důchodu nejdříve v 66 letech a 3 měsících. Narození v roce 1990 mají jít podle návrhu do důchodu v 67 letech. Chce se vám tak dlouho pracovat?

Do „penze“ dříve a bez postihu

Následující odstavce už budou pozitivnější. První dobrou zprávou je, že dnes máme největší nabídku příležitostí, jak se na penzi zajistit sami. Využijete přitom příspěvky zaměstnavatele i státu a k důchodu si zásadně přilepšíte.

Už přes 10 let podporuje stát doplňkové penzijní spoření (DPS), které u nás nabízí 9 zavedených penzijních společností. DPS funguje zjednodušeně tak, že si pravidelně posíláte peníze na účet u penzijní společnosti, a ta peníze zhodnocuje ve svých fondech. Na to se podíváme dále, ale DPS zahrnuje také jedinečnou možnost, a to až o 5 let dřívější odchod do důchodu.

Předdůchod jako zaklínadlo

Touto unikátní výhodou DPS je tzv. předdůchod. Díky němu můžete do penze odejít před řádným důchodovým věkem. Na rozdíl od běžného předčasného důchodu si předdůchodem negativně neovlivníte výši pozdější řádné penze. Do budoucna to může být silný trumf právě proti neustále se posouvající hranici odchodu do důchodu.

Při využití předdůchodu vám bude penzi vyplácet penzijní společnost z vašich naspořených prostředků, a pokud už nebudete dále pracovat, zdravotní pojištění za vás bude platit stát.

Na rozdíl od předčasného důchodu si v předdůchodu nesnížíte tzv. vyměřovací základ pro pozdější stanovení starobního důchodu, který začnete dostávat při dosažení důchodového věku. Naopak předčasný důchod, do kterého mohou lidé vstoupit 3 roky před dosažením důchodového věku, způsobuje poměrně výrazné a trvalé snížení starobní penze.

Další důvod pro odchod ze starého spoření

Pro ty, kdo spoří v penzijním připojištění, které se dalo sjednat do konce roku 2012, je předdůchod rozhodně pádný důvod, proč zvážit převod smlouvy z tohoto staršího typu penzijního produktu, tedy z transformovaných fondů do modernějšího doplňkového penzijního spoření. Transformované fondy totiž předdůchod neumožňují.

Ještě důležitější ale je, že se velmi pravděpodobně v transformovaných fondech připravujete o zajímavý výnos. Transformované fondy mohou peníze zhodnocovat jen velmi konzervativně a v dlouhodobém srovnání dosahují podstatně nižšího výnosu než dynamičtější varianty DPS. Ve výsledku pak může rozdíl dosahovat statisíců korun.

Využijte na maximum výhody od státu

Když si budete spořit v DPS, k vašim vkladům bude přispívat i stát. Letos se navíc státní příspěvky zvýšily. Za 500 Kč měsíčně vám stát přispěje 100 Kč a příspěvek může dosáhnout až 340 Kč měsíčně, když na účet vložíte každý měsíc 1 700 Kč a více. Ročně tak můžete jen na příspěvcích získat až 4 080 Kč.

Další peníze, a to až 48 000 Kč, které zaplatíte nad částku 1 700 Kč za rok, si můžete odečíst od daňového základu. Ušetříte tak reálně na daních až 7 200 Kč ročně.

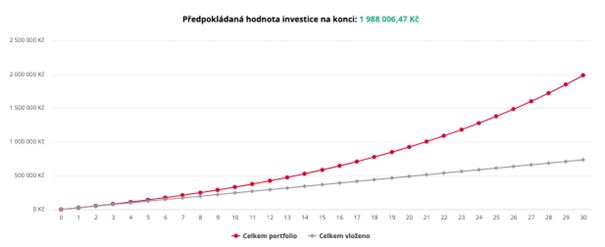

Vaše peníze budou hned od začátku spoření pracovat a zhodnocovat se podle zvolené strategie. Pokud byste si na účet vkládali po dobu 30 let 1 700 Kč a dosáhli průměrného ročního zhodnocení 6 procent, tak by hodnota investice dosáhla téměř 2 milionů korun a od státu byste dostali ještě 122 tisíc na příspěvcích.

Vývoj investice 1 700 Kč při 6 % p. a. po dobu 30 let

Přispívat vám může ročně až 50 000 korun i váš zaměstnavatel, aniž by bylo nutné tyto příspěvky danit.

Když při dnešních podmínkách dosáhnete věku 60 let, můžete si nechat naspořené prostředky buď jednorázově vyplatit, nebo nastavit vyplácení pravidelné renty, případně využít zmíněný předdůchod.

Kombinace těchto vlastností dělá z DPS skutečně jedinečný produkt na trhu. Pro někoho možná příliš usedlý, ale i proto ho lze od letošního roku vhodně kombinovat s úplnou novinkou – dlouhodobým investičním produktem, pro který se používá zkratka DIP.

DIP přináší pestřejší možnosti

Po DIPu se u nás dlouho volalo a v roce 2024 se stal skutečností. Je dalším státem podporovaným způsobem, jak se zajistit na penzi. DIP zatím nabízí okolo tří desítek společností. Zatímco penzijní společnosti zpravidla mají pevně stanovené strategie, u DIPu si můžete více vybírat, do čeho budete své peníze investovat. Je to ideální volba pro ty, kteří chtějí složení svých investic aktivně ovlivňovat nebo vybírat z pestřejších nabídek na trhu.

Nabídka jednotlivých společností se samozřejmě liší, ale princip je takový, že v rámci DIPu máte svůj účet a je na vás (a nabídce společnosti), do čeho budete své peníze vkládat. Klidně si můžete vytvořit vlastní mix akcií, dluhopisů nebo fondů, včetně populárních ETF či termínovaných vkladů.

Všechny peníze, které za rok do DIPu vložíte od 1 Kč do 48 000 Kč, si můžete odečíst od daňového základu (limit je jednotný i pro DPS). Také na DIP vám může přispívat zaměstnavatel až 50 000 Kč, aniž by se na tyto peníze vztahovaly odvody.

Peníze z DIPu můžete vybrat kdykoliv. Abyste ale nemuseli vracet peníze ušetřené na daních, musíte v době výběru dosáhnout 60 let věku a mít DIP založený alespoň 10 let.

Kromě daňové úspory a nedaněného příspěvku zaměstnavatele stát na DIP jako takový nepřispívá. Proto se přímo nabízí kombinace DPS a DIPu. Státní podporu využijete na maximum, když budete posílat 1 700 Kč měsíčně na DPS a 48 000 Kč ročně rozložíte do DIPu.

Nastavte si strategii a pak nechte peníze pracovat

Ohledně spoření na penzi je nejdůležitější udělat první krok: začít. Ráda vám pomůžu zorientovat se v nabídce penzijních společností i poskytovatelů dlouhodobých investičních produktů, abych pro vás vybrala tu nejlepší možnou kombinaci, která bude vyhovovat vašemu rozpočtu i budoucím plánům.

Pak už bude stačit jen pravidelně přispívat a nechat pracovat vaše peníze za vás. S jasným cílem: postarat se o vaši zajištěnou budoucnost. Abyste si mohli užívat klidný důchod díky vlastnímu finančnímu polštáři.

Poškozený majetek. Jak postupovat, aby jednání s pojišťovnou proběhlo hladce

Příroda v posledních měsících znovu ukázala, jak ničivé dokážou živly být. Vypořádat se s následky takových událostí pomůže právě vhodně zvolené pojištění. Při nahlášení a likvidaci škod doporučujeme dodržet několik zásad, aby vám pojišťovna poskytla odpovídající náhradu. Jak správně postupovat, když majetek poškodí nejen voda, vítr nebo oheň? Pomůžu vám.

Důležitá informace na úvod – nemusíte na to být sami. Pokud jste pojistnou smlouvu uzavírali s mojí pomocí, neváhejte se na mě v případě vzniklé škody obrátit. Projdeme vaši smlouvu (nebo smlouvy), abychom věděli, za jaké škody můžete čerpat náhradu, a pomůžu vám při jednání s pojišťovnou, abyste dostali, na co máte nárok.

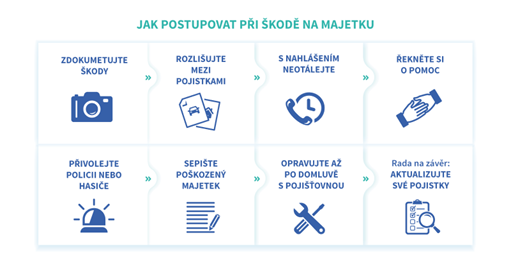

Podívejme se teď na jednotlivé kroky, které se vyplatí dodržet.

Zdokumentujte škody

Zdokumentujte škody

Vzniklé škody nejlépe nafoťte nebo natočte, stačí na mobil. Pozornost nevěnujte jen celkovému pohledu, ale zaměřte se i na detaily, například poškozené vybavení domácnosti, jednotlivé části nemovitosti (střecha, okna, zdi, okapy, jednotlivé místnosti…) nebo komponenty vozu. Nezapomeňte případně i na vedlejší stavby jako garáž, skleník, altán nebo kůlna, vaše pojistka se může vztahovat i na tyto objekty. Myslete vždy na svou bezpečnost a zdraví, nepohybujte se na místě, pokud stále hrozí riziko úrazu.

Rozlišujte mezi pojistkami

Máte-li jednotlivě pojištěnou nemovitost (stavbu) a domácnost, případně havarijní pojištění automobilu, bude třeba hlásit škody vždy jen příslušné pojišťovně.

S nahlášením neotálejte

Událost nahlaste pojišťovně bez zbytečného odkladu. Nemusíte to udělat hned, v pojišťovně pochopí, že jste museli řešit řadu nezbytných věcí. V praxi se ale potvrzuje, že čím dříve škody nahlásíte, tím je jednání s pojišťovnou hladší. Pojišťovnu můžete kontaktovat telefonicky, ale v případě rozsáhlých událostí mohou být linky přetížené, pojišťovny umožňují nahlásit škodu i prostřednictvím online formulářů. Po ruce mějte především číslo vaší smlouvy a doklad totožnosti. Pokud kopii smlouvy nemáte, bude ji mít váš finanční poradce a archivuje ji i pojišťovna.

Přivolejte policii nebo hasiče

Když vám majetek poškodí požár, vandalové nebo zloději, bude třeba místo ohledat a mít pro pojišťovnu zdokumentovaná zjištění. Přivolejte proto podle charakteru škody hasiče nebo policii. Nechte si vystavit kopie jejich hlášení.

Sepište seznam poškozeného majetku

Kde je to možné, sepište si stáří jednotlivých věcí a jejich pořizovací cenu. Ideální je, pokud máte od poškozeného majetku účtenky nebo faktury. Týká se to třeba i použitých materiálů při výstavbě nemovitosti. Doklady se vyplatí „zálohovat“ i na některém online úložišti nebo alespoň v e-mailové schránce.

Na odklízení se domluvte s pojišťovnou

Škody odstraňujte, až když vám k tomu dá pojišťovna souhlas, je totiž možné, že bude chtít na místo vyslat i svého odborníka, aby situaci obhlédl. S opravou nebo s odstraňováním poškozených částí ale nečekejte, pokud je to třeba udělat kvůli bezpečnosti, ochraně zdraví či životního prostředí nebo aby nedošlo k dalším škodám. Pokud by vám tedy mělo kvůli stržené střeše zatéct do domu, zakryjte ji alespoň provizorně. Připomínáme, že je ale třeba škody zdokumentovat. Pojišťovna by vám měla uhradit i takzvané zachraňovací náklady, což jsou účelně vynaložené náklady na odvrácení bezprostředně hrozící pojistné události, dále náklady na zmírnění následků, na odklizení poškozeného majetku z hygienických, ekologických či bezpečnostních důvodů.

Jsem tu pro vás

Dodržením těchto kroků zásadním způsobem přispějete k tomu, aby vám pojišťovna vyplatila takové plnění, díky kterému se budete moct s následky škod po finanční stránce co nejdříve vypořádat. Spolehněte se, že jsem tu pro vás, když s tím budete potřebovat pomoct.

A ještě jedna dobrá rada na závěr: Vždy je lepší mít jistotu, že je vaše pojistka nastavena správně. I když mohla před lety zcela vyhovovat, čas od času je lepší ji projít a případně aktualizovat. Nyní kvůli výraznému růstu cen stavebních materiálů i prací hrozí řadě nemovitostí, typicky rodinným domům nebo chatám a chalupám, tzv. podpojištění. Znamená to, že tyto nemovitosti jsou pojištěny na nižší částku, než by stálo v případě totální škody odklizení ruin a výstavba obdobného objektu. V takových případech pak pojišťovny i při menších škodách pojistné plnění krátí. Ráda proto vaši pojistku projdu a případně navrhnu vhodné řešení pro její aktualizaci.

Jaký styl zvolit, když chcete zhodnotit peníze? Toto jsou 3 nejčastější typy investičních přístupů

Úrokové sazby na spořicích účtech nezadržitelně klesají. Úroky nad 5 procent jsou už v naprosté většině případů minulostí, standard je dnes pod 4 procenty. A další poklesy přijdou, jak bude ČNB snižovat úrokové sazby. Kdo chce zhodnocovat své úspory se slušným výnosem, musí se poohlédnout v investičním světě. S rozumným přístupem a zkušeným poradcem na své straně to nemusí být žádný hazard. Základ je zvolit si správnou strategii. Podívejte se na tři nejčastější přístupy.

Jen v podílových fondech měli Češi na konci prvního čtvrtletí vloženo rekordních 1 020 miliard korun, za první tři měsíce letošního roku se zde majetek rozrostl skoro o 10 procent. Češi přicházejí na chuť investicím stále více. A je to dobře, doháníme v tom naše západní sousedy, kde je investování i mezi běžnou populací bráno jako samozřejmost. Země jako USA, Kanada nebo Velká Británie, ale i Německo či Švédsko jasně ukazují, že investování není záležitost jen pro nějaký „elitní klub“ ostřílených obchodníků z Wall Street s miliony na účtech. Dnes může nechat vydělávat své peníze bez nadsázky každý. A klidně lze začít jen s pár stokorunami měsíčně, které přebývají nad nutnou rezervou.

Jak se ale ve všech těch fondech, akciích, dluhopisech nebo komoditách vyznat? Základ je znát sám sebe. Zejména tyto tři základní věci:

1) Čeho chceme investováním dosáhnout.

2) Jak dlouho budeme peníze zhodnocovat, resp. kdy je budeme potřebovat.

3) Jak jsme schopni snášet riziko a výkyvy na trzích.

Do hry mohou vstupovat i různé kombinace výše zmíněných faktorů. Můžete mít například vyšší toleranci k riziku, ale pokud víte, že budete část svých úspor potřebovat za tři roky na nákup auta, nedává smysl tyto peníze investovat do akcií. Při možném výkyvu na trhu byste je totiž mohli vybírat se ztrátou. Akcie potřebují delší časový horizont.

Proto vždy než se s klientem pustíme do investování, procházíme společně detailní investiční dotazník. Po jeho vyplnění se ukáže, které typy investic a v jakém poměru jsou pro daného klienta vhodné a které je lepší momentálně vynechat. Níže se podíváme na tři nejčastější investiční přístupy a příklady aktiv, ve kterých lze zhodnocovat peníze. Stranou necháme různé spekulativní investice a obchodování (trading), budeme se věnovat skutečně čistě investičním dlouhodobějším přístupům.

Konzervativní přístup

| Časový horizont | Rizikovost (1–10) | Příklad možného složení portfolia | Očekávaný výnos |

| Min. 3 roky | 1–3 | Nástroje peněžního trhu (15 %) Dluhopisy (60 %) Nemovitostní fondy (15 %) Akcie (10 %) |

1–2 % p. a. nad inflací |

Konzervativní investor upřednostňuje bezpečnost svého kapitálu a stabilitu před vysokými výnosy. Tento typ investora se snaží minimalizovat riziko a často investuje do nástrojů, které jsou považovány za stabilní a méně kolísavé (volatilní). Konzervativní investoři mívají nižší toleranci k riziku a preferují jistotu pravidelného, i když nižšího výnosu. Jejich investiční strategie je založena na ochraně kapitálu, zejména před inflací. Tento styl je vhodný pro ty, kteří budou chtít využít své peníze za relativně krátkou dobu a/nebo nechtějí snášet větší výkyvy v hodnotě investice. Typicky volí konzervativní strategii například senioři, kteří vědí, že budou chtít z prostředků brzy čerpat rentu. Do těchto investic mohou převést například peníze z uzavřeného penzijního spoření s vědomím, že je zde nečekají žádné dramatické výkyvy.

Typická aktiva, do kterých konzervativní investor investuje, zahrnují státní dluhopisy, vysoce hodnocené firemní dluhopisy, dividendové akcie velkých a stabilních společností, fondy peněžního trhu či termínované vklady. Konzervativní investor také často investuje do podílových fondů, které se zaměřují na stabilní výnosy s nízkým rizikem kombinací výše uvedených aktiv.

Vyvážený přístup

| Časový horizont | Rizikovost (1–10) | Příklad možného složení portfolia | Očekávaný výnos |

| Min. 5 let | 3–6 | Nástroje peněžního trhu (0 %) Dluhopisy (40 %)

Nemovitostní fondy (20 %) Akcie (40 %) |

2–4 % p. a. nad inflací |

Vyvážený nebo také umírněný investor hledá rovnováhu mezi rizikem a výnosem. Tento typ investora je ochoten přijmout určité riziko, aby dosáhl vyšších výnosů, než by získal z konzervativních investic, ale stále preferuje určitou míru bezpečnosti. Umírnění investoři často rozkládají své investice mezi různé třídy aktiv, aby diverzifikovali riziko a maximalizovali potenciální výnosy.

Typická aktiva v portfoliu umírněného investora zahrnují kombinaci akcií a dluhopisů. Do portfolia mohou patřit také nemovitostní fondy, smíšené podílové fondy, vyvážené fondy a indexové fondy. Umírněný investor často investuje do akcií společností s dlouhodobým růstovým potenciálem a do dluhopisů s vyššími výnosy, ale nižšími riziky než akcie.

Dynamický přístup

| Časový horizont | Rizikovost (1–10) | Příklad možného složení portfolia | Očekávaný výnos |

| Min. 8 let | 6–10 | Nástroje peněžního trhu (0 %) Dluhopisy (10 %)

Nemovitostní fondy (10 %) Akcie (80 %) |

5 a více % p. a. nad inflací |

Dynamický či „agresivní“ investor je ochoten podstoupit vyšší riziko výměnou za potenciálně vysoké výnosy. Tento typ investora se nebojí volatility a často investuje do dynamických a růstových sektorů, které slibují značný růst. Investoři jsou obvykle mladší, mají dlouhý investiční horizont a vyšší toleranci k riziku.

Typická aktiva pro agresivního investora zahrnují akcie technologických startupů, spekulativní akcie, akcie malých a středních společností s vysokým růstovým potenciálem, komodity, případně kryptoměny. Tito investoři mohou také investovat do rizikového kapitálu (venture capital) a fondů zaměřených na rozvíjející se trhy. Takové investice přinášejí vysoký potenciál růstu, ale také vyšší riziko, že bude hodnota investice v čase kolísat klidně i o desítky procent.

Z takových krátkodobých výkyvů si ale dlouhodobí investoři nemusejí dělat hlavu, protože historicky se ukazuje, že trhy se po propadech vždy zotaví a dostanou se na nová maxima. Chce to mít jen dostatek času a trpělivost.

Přístupy lze měnit nebo mixovat

Žádný z uvedených přístupů není obecně lepší než druhý, ale každý se hodí v jiných situacích. Jakou cestu zvolit, spolehlivě ukazuje zmíněný investiční dotazník. A také není nikde psáno, že mezi těmito přístupy je nepřekročitelná hranice. Mohou se v průběhu času měnit a vzájemně doplňovat.

Základním pravidlem pro investování je tzv. diverzifikace, tedy princip, že nevsázíme vše na jednu kartu, například v podobě akcií pouze jedné konkrétní firmy. Investované peníze je třeba vhodně rozložit. A týkat se to může i výše uvedených přístupů. Menší část prostředků může například vydělávat v dynamické složce a větší část se s nízkým rizikem zhodnocovat ve složce konzervativní.

Každý si najde to svoje

A přístupy se mění také v průběhu času. Například mladší klienti, kteří před sebou často mají investiční horizont několika desítek let, mohou v prvních desetiletích investovat velmi dynamicky, následně své zhodnocené prostředky přesunou do vyvážené a později konzervativní složky svého investičního portfolia.

Proto v mém případě doporučuji klientům vhodné investiční nástroje nejen na začátku jejich investiční cesty, ale zůstávám s nimi v kontaktu a jejich portfolia případně upravuji podle toho, jak se proměňuje jejich životní situace, cíle a plány.

Důležité je udělat do světa investic první krok. Velmi ráda vám pomůžu, abyste přitom nešlápli vedle, ale vykročili k bohatšímu životu a nechali své peníze rozumně vydělávat.

Tři důvody, proč vyřešit hypotéku během léta. Získáte výhodu pro další jednání s bankou

Zájem o hypotéky v Česku roste. V květnu banky poskytly hypoteční úvěry za téměř 24 miliard korun. Proti dubnu je to nárůst o 8 procent, meziročně o 92 procent. Existuje hned několik důvodů, proč nemá smysl s hypotékou otálet. Od září začnou pro hypotéky platit nové podmínky. Když spolu vyřídíme úvěr do konce prázdnin, získáte jednu velmi důležitou výhodu do dalších let, která vám může ušetřit desetitisíce. Proč teď s hypotékou nečekat?

Od 1. září začínají platit pro nově uzavřené hypotéky přísnější podmínky pro předčasné splacení. Když celý úvěr splatíte předčasně, budou vám banky moct naúčtovat až 1 % z nesplacené jistiny – tedy peněz, které jste si půjčili a ještě nesplatili. Zatímco dnes zaplatíte maximálně tisícikorunu, od září vás vyjde splacení hypoteční jistiny ve výši například 3,5 milionu až na 35 000 korun.

Od září zdraží nejen předčasné splácení, ale i refinancování

Možná si říkáte, že splácet hypotéku předčasně v plánu stejně nemáte, jenže toto opatření se týká i tzv. refinancování, kdy využijete výhodnější nabídku konkurenční banky a svou stávající hypotéku k ní převedete. V reálu totiž nová banka splatí celý úvěr bance původní a začíná se nanovo. I když se dají díky refinancování ušetřit nemalé peníze, nové opatření finanční výhodnost podstatně sníží.

Pokud ale stihnete uzavřít hypotéku ještě za stávajících podmínek, budete mít jeden „volný pokus“, abyste během doby fixace po 1. září úvěr refinancovali a poplatek byl maximálně zmíněná tisícikoruna. Budete tak mít v ruce „žolíka“, až budete chtít jednat se stávající bankou nebo její konkurencí o výhodnější úrokové sazbě. I teď v létě se dá sjednání hypotéky zvládnout. Ale už opravdu není na co čekat.

Výraznější pokles sazeb nyní nečekáme

Výraznější pokles sazeb nyní nečekáme

Úrokové sazby hypoték se teď v průměru pohybují okolo 5 procent, což je nejníže za poslední dva roky. Česká národní banka začala v letošním roce úrokové sazby snižovat, ale tento postup ovlivňuje zejména hypotéky s krátkou fixací do jednoho roku a úvěry s tzv. plovoucí sazbou. U hypotečních úvěrů s delší fixací (typicky na tři roky a déle) to už na výraznější pokles nevypadá. Na konci roku by se v tomto případě mohly hypoteční sazby pohybovat v oblasti 4,8–4,5 %.

Pro vývoj těchto sazeb totiž není ani tak důležité počínání ČNB, ale zejména vývoj na globálním trhu, kde si banky obstarávají peníze na poskytování úvěrů.

Roste cena nemovitostí

Oproti tomu se zvyšujícím se objemem přidělených hypoték roste poptávka kupců po nemovitostech. A kde roste poptávka, stoupá i cena. Po dvou letech poklesu a stagnace se tak už na přelomu roku odrazily ode dna i ceny nemovitostí, zejména v poptávaných lokalitách.

Vyčkávat s nákupem nemovitosti na pokles hypoteční sazby o pár desetin procenta se nemusí vyplatit. I kdyby hypotéky zlevnily, úsporu může růst ceny nemovitosti zcela vymazat, ne-li přebít a pravidelnou splátku zvýšit.

Pamatujte, že z pohledu výše splátek hraje nejdůležitější roli cena nemovitosti, až pak úroková sazba hypotéky.

Jak teď nejlépe postupovat?

Vždy samozřejmě záleží na vaší individuální situaci, kterou s vámi ráda projdu. Těm, kdo nyní zvažují nákup nemovitosti k vlastnímu bydlení, lze ale obecně poradit následující postup: sjednat hypotéku fixovanou na kratší dobu, maximálně tři roky, a stihnout to do 1. září. Po výraznějším poklesu úrokových sazeb, který by se měl během období fixace s vysokou pravděpodobností dostavit, budete moct vyjednávat se svou bankou o snížení sazby, nebo budete moct s minimálními náklady refinancovat ke konkurenci.

Tímto způsobem nyní uvažuje více lidí, proto je skutečně vhodné jednat co nejdříve. Nejenže logicky může zrychlit růst cen nemovitostí, ale přes léto mohou mít banky i omezenější kapacity.

Zelená pro váš domov. Získejte výhodné financování energeticky úsporného bydlení

Investice do energeticky úspornějšího bydlení se dnes vyplatí víc než kdy dřív. „Zelené bydlení“ podporuje stát, ale i banky a stavební spořitelny, které nabízejí výhodnější úroky. V některých případech finanční ústavy neposuzují tak přísně ani výši vašeho příjmu a úvěr přidělí snáze než „běžnou“ hypotéku. Zvýhodněné úvěry lze zároveň kombinovat s dotacemi od státu. Zelené bydlení tak dokážete získat levněji, než si myslíte. Poradím, jak na to.

V roce 2019 prudce vzrostly ceny energií. Od té doby se v Česku ještě častěji skloňují výrazy jako energetická efektivita, úspory za energie nebo zelené bydlení, které nabízí alternativu k placení vysokých účtů, zejména za vytápění nebo spotřebu elektřiny. Objednávek fotovoltaických panelů, tepelných čerpadel, zateplení a kvalitních izolačních oken rapidně přibývá. Lidé si nyní více uvědomují hlavní výhody energeticky úsporného bydlení – tedy nejen nižší náklady za energie, lepší budoucnost pro další generace i naši planetu, ale podstatnou roli dnes hraje také možnost získat dotace a výhodnější úvěry na bydlení.

Ušetřete na pořízení bydlení i měsíčních poplatcích

Ne každý má samozřejmě k dispozici dostatek prostředků na rekonstrukci či pořízení takové nemovitosti, nemusíte ale vše platit z vlastní kapsy. Zelené bydlení lze financovat speciálními úvěry, hypotékami a v neposlední řadě je možné využít podporu od státu. Výhodou zelených úvěrů je sleva na úrocích a možnost kombinace s dotací. Snížíte si tak počáteční náklady, což vám umožní větší investici do energeticky úsporných opatření.

Jak tedy financovat koupi zelené nemovitosti či rekonstrukci, kterou snížíte energetickou náročnost svého bydlení? Možností je několik:

1. Koupě nebo výstavba energeticky úsporné nemovitosti, případně rekonstrukce se zásadní energetickou úsporou – Pokud si pořizujete nemovitost s PENB (průkaz energetické náročnosti budovy) A nebo B, případně plánujete dělat rozsáhlou rekonstrukci, díky které bude mít nově váš energetický štítek hodnotu A nebo B, získáte výhodnější sazbu hypotéky. Na šetrné bydlení dávají banky slevu obvykle 1 až 2 desetiny procenta.

2. Menší investice do šetrných technologií – Nižší sazbu získáte i na menší rekonstrukci vedoucí k energetickým úsporám. Může se jednat například o pořízení fotovoltaiky, tepelného čerpadla, výměnu oken nebo snahu o rozumné nakládání s vodou (např. sběr dešťovky). Sleva na úrokové sazbě od banky nebo stavební spořitelny bude rovněž až 0,2 procenta.

3. Kombinace úvěru s dotací – Vybrané stavební spořitelny nabízejí zvýhodněné úvěry, které lze kombinovat s dotací Oprav dům po babičce. Detaily k této dotaci rozepisujeme dále v článku. Zvýhodnění spočívá v nízké dotované sazbě, kterou stanovuje jednou za půl roku Státní fond životního prostředí. Aktuálně nesmí přesáhnout 3,5 % RPSN (roční průměrná sazba nákladů).

4. Snížený požadavek na dokládání příjmů – Existuje i možnost, kdy stavební spořitelna sníží svůj požadavek na doložení výše příjmu, a sice o získanou dotaci. Stavební spořitelna tedy prověřuje úvěruschopnost žadatele jen na výši úvěru po odečtení mimořádné splátky z dotace. Klient tím pádem nemusí mít tak vysoké příjmy, aby úvěr získal. Pro lepší představu uvádíme příklad: Klient žádá o úvěr na 500 tisíc korun a získá dotaci 200 tisíc. Spořitelna tedy prověřuje schopnost klienta splácet jen 300 tisíc, nikoliv celou výši investice.

Dotace od nabíječky až po zelené střechy

Dotace od nabíječky až po zelené střechy

Bydlení šetrné k životnímu prostředí je nyní velmi podporováno i ze stranu státu. Dotace je možné získat prakticky na všechny technologie, které vedou k pořízení čistších zdrojů energie nebo sníží nároky na vytápění či ohřev vody. Čerpat dotaci můžete například na optimální zateplení, fotovoltaické systémy, řízené větrání s rekuperací, zelenou střechu, ekomobilitu (nabíjecí stanici), kotle, kamna a tepelná čerpadla, přípravu teplé vody, solární ohřev, využití tepla z odpadní vody nebo na dešťovou odpadní vodu.

Dotace mohou získat takřka všichni, kdo nemají dluh vůči státu a nejsou v exekuci. Peníze na investici můžete čerpat zálohově (tedy dopředu), a to pokud jde o programy Oprav dům po babičce a Nová zelená úsporám light. V ostatních případech pořízení zelené technologie získáte finance až po samotné realizace dané investice. Proplácení je tedy zpětné.

Výše podpory v rámci dotačního programu Nová zelená úsporám může dosahovat až 50 % nákladů na pořízení. A je opravdu z čeho brát. K dispozici jsou miliardy korun, které Ministerstvo životního prostředí letos „dolilo“ do programu Nová zelená úsporám, o který byl od jeho spuštění v loňském roce obrovský zájem. V souvislosti s tímto programem chceme zdůraznit dva dotační tituly.

Oprav dům po babičce – Dotaci je možné kombinovat s výše zmíněným zvýhodněným úvěrem od stavebních spořitelen. Podmínkou je realizace kompletního zateplení, na které můžete získat až 1 milion korun. Další peníze lze čerpat na výše uvedené technologie a úpravy domu. Dotaci může využít kdokoliv z řad zaměstnanců a podnikatelů, kdo nemá dluhy vůči finančnímu úřadu a není v exekuci. Druhou podmínkou je mít nemovitost nezatíženou nějakým omezením vlastnického práva (přičemž zástava banky nebo stavební spořitelny není překážkou k získání dotace). O dotaci ale nemohou žádat jedinci, kteří mají jakoukoliv jinou nemovitost ve vlastnictví. Veškeré detaily naleznete na https://novazelenausporam.cz/rodinne-domy/oprav-dum/.

Nová zelená úsporám light – Tato dotace je cílena na seniory, invalidní důchodce a příjemce příspěvku na bydlení nebo přídavku na dítě, kteří chtějí snížit své výdaje za energie. Využít ji tedy může znatelně méně zájemců. Čerpat mohou dotaci na zateplení fasády nebo střechy, výměnu oken či vchodových dveří, solární ohřev vody i zateplení podlahy nebo stropu. Tuto dotaci ale nelze kombinovat s výhodnými úvěry. Veškeré detaily naleznete na https://novazelenausporam.cz/nzu-light/.

Pokud si plánujete pořídit zelené bydlení, neváhejte se na mě obrátit. Pomůžu vám s financováním, vysvětlím jednotlivé možnosti a najdu pro vás ten nejvhodnější úvěr či hypotéku.

Vše k dotacím máte přehledně popsané na webu https://novazelenausporam.cz/.

Zajistěte si výnos, i když úroky na účtech klesají. Kde budou peníze dál vydělávat?

České domácnosti mají na účtech uloženo přes 3,7 bilionu korun. To je nejvíc v historii. Většina peněz (2,67 bilionu) pak leží na netermínovaných vkladech, hlavně na běžných a spořicích účtech. Česká národní banka letos snižuje poměrně razantně úrokové sazby, a tak úročení těchto úspor klesá. Podívejte se, jaké máte možnosti, když si budete chtít zajistit slušný výnos.

V březnu snížila ČNB svou hlavní sazbu na 5,75 procenta. A protože to vypadá, že se podařilo zkrotit inflaci a dostat ji k dlouhodobému dvouprocentnímu cíli, ČNB bude pravděpodobně se snižováním úrokových sazeb pokračovat. Komerční banky tak průběžně snižují i úroky na účtech klientů.

Některé banky jdou (na chvíli) proti proudu

Najdou se ale i výjimky. Některé banky úroky zatím drží, nebo je dokonce zvýšily. Na trhu se tak můžeme setkat s nabídkami úročení na spořicích účtech přes 6 %.

Je tu však pár „ale“. Například výše částky. U jedné banky se například úročí sazbou 6,31 % p.a. prostředky do výše 250 tisíc Kč, u druhé zase dosáhnete na 6 % p.a. až od 250 tisíc Kč. A pro získání bonusového úročení zde mohou být další podmínky jako stanovený minimální měsíční počet plateb kartou.

Úročení okolo 6 % na bankovním účtu teď vypadá lákavě, ale s jistotou půjde o časově omezené nabídky, aby banky získaly nové klienty nebo udržely ty stávající. S postupujícím snižováním úrokových sazeb ze strany ČNB odezní i tyto akce a úroky na spořicích účtech napříč trhem se srovnají.

Kde hledat vyšší úroky u vkladů?

Období relativně vysokých úroků na spořicích účtech končí. Nemíříme rovnou k nule, ale vyšší úroky bude zkrátka potřeba hledat jinde než na bankovním spořicím účtu.

Alternativou je termínovaný vklad, kde bude po celou dobu trvání vkladu platit úročení dohodnuté při jeho založení. Termínovaný vklad na jeden rok lze nyní založit s úročením okolo 4 % p.a. U některých bank si pak můžete úročení zajistit i na delší dobu, typicky v rozmezí od dvou do deseti let. Zde se nabídka úročení dnes pohybuje okolo 3 % p.a. Cenou za neměnné úročení je fakt, že peníze byste po tuto dobu neměli z vkladu vybírat. Za předčasný výběr zaplatíte bance poplatek.

Ještě o něco lepší úrok dostaneme na termínovaných vkladech u spořitelních družstev a bankovních záložen, dříve se pro ně používal výraz kampeličky. Na část vkladu ve výši 10 % se zde ale nevztahuje pojištění. Stabilita těchto ústavů je úplně jinde než před dvěma dekádami, ale riziko takového vkladu je už prostě vyšší než v bance. Zmíněná desetina vkladu se vám pak neúročí předem garantovanou sazbou, ale až na základě hospodářských výsledků dané záložny či družstva.

Dluhopisové fondy pro opatrnější investory

Kdo chce úspory zhodnocovat flexibilněji než na termínovaných vkladech v bankách, nevyhne se investičnímu světu. Pro konzervativnější investory se dnes nabízejí například fondy investující do dluhopisů vydávaných Českou republikou nebo do mixu různých státních dluhopisů. S klesajícími sazbami ze strany centrálních bank hodnota těchto fondů poroste, protože dříve vydané dluhopisy ponesou stále stejný úrok. Díky tomu se bude rychleji zvyšovat hodnota fondů, a tím se i více zhodnotí vložené prostředky investorů. Nyní je pro řadu investorů vhodná doba tyto fondy zařadit do svého portfolia.

U dluhopisových fondů záleží výnos na řadě faktorů, jako je typ dluhopisů či jejich doba do splatnosti. Ale lze určitě najít fondy, kde je možné realisticky očekávat v horizontu 3–5 let zhodnocení od 3 do 6 a více procent.

Existuje také řada fondů, které mixují dluhopisy států a různých globálně působících společností. I zde očekávaný budoucí pokles úrokových sazeb nahrává tomu, že hodnota fondů v příštích letech vzroste. Tyto fondy nabízejí o něco vyšší potenciální výnos za cenu možného většího kolísání, pokud by se například některé firmy dostaly do problémů se splácením.

Investice do nemovitostí prostřednictvím fondů

Alternativou mohou být také fondy nemovitostní, které investují do komerčně pronajímaných nemovitostí, jako jsou např. obchodní centra, kancelářské budovy, retailové parky a další typy nemovitostí (např. logistické a průmyslové parky, výrobní haly či zdravotnická zařízení). Zajišťují investorům výnosy z pronájmu nebo případného prodeje nemovitostí. Investice umožňuje rozložit riziko mezi více nemovitostí, což snižuje riziko ztráty v případě problémů s jednou konkrétní nemovitostí, když se třeba nájemníci dostanou do platebních potíží. Dlouhodobé průměrné zhodnocení u retailových nemovitostních fondů se pohybuje okolo 4,5 až 6 % p.a.

V porovnání s vlastnictvím domu, bytu či pozemku proměníte investici do nemovitostního fondu podstatně rychleji zpět na peníze, než kdybyste prodávali fyzickou nemovitost. Na druhou stranu je třeba počítat s tím, že v případě poklesu ceny nemovitostí nebo zhoršení finanční situace více nájemců může klesnout i hodnota fondu.

Jak úspory vhodně rozložit, to je vždy velmi individuální záležitost, kde je třeba zvážit řadu aspektů, včetně doporučeného investičního horizontu. Tedy podle toho, kdy předpokládáme, že budeme potřebovat mít své úspory k dispozici. Velmi ráda vám s tím pomůžu a najdu pro vás řešení, které bude nejlépe vyhovovat vaší situaci.

Co vás letos potká nejen na silnicích? Novinky v povinném ručení, pokutách i dokladech

Máte auto, motorku nebo třeba elektrokoloběžku či zahradní traktůrek? Tak pozor! Od 1. dubna jsou účinné změny v povinném ručení. Nově budete muset mít pojištěny právě i elektrokoloběžky, zahradní traktůrky a další „vozítka“. Změn na silnicích je navíc letos víc. Mám přehled těch nejdůležitějších.

Povinné ručení pro nové typy vozidel

Od dubna začal platit nový zákon, který upravuje pravidla povinného ručení pro motorová vozidla. Nově se týká povinnost mít toto pojištění nejen majitelů automobilů a motorek, ale povinné ručení musíte mít i pro:

• některé typy elektrických koloběžek;

• vozítka typu segway;

• zahradní traktůrky (když s nimi vyjedete mimo vlastní pozemek);

• motorová golfová vozítka;

• pracovní stroje nebo průmyslová zařízení schopná samostatného přemístění;

• sněžné skútry a rolby.

O tom, zda povinné ručení musíte mít, rozhoduje rychlost a hmotnost. Pojištění musí mít nově vozidla s maximální konstrukční rychlostí větší než 25 km/h, nebo vozidla s provozní hmotností vyšší než 25 kilogramů, která mohou jet více než 14 km/h.

Pokud vlastníte některé z těchto vozidel, neváhejte se na mě obrátit. Pomůžu vám ověřit, zda se vás nová povinnost týká, a případně rovnou vyberu vhodnou variantu pojištění, ať jste dostatečně kryti a zároveň zbytečně nepřeplácíte.

U povinného ručení pak obecně vzrostou minimální pojistné limity z 35 na 50 milionů korun. Z této částky pojišťovna hradí škody, které jako viník nehody způsobíte. Týká se to nových i stávajících smluv. Pojišťovny změny udělají automaticky, jen u starších smluv je mohou řešit individuálně. Na cenu pojištění by to nemělo mít vliv.

Stejně jako u jiných pojištění doporučuji i povinné ručení čas od času „proklepnout“ a ujistit se, zda stávající smlouva stále odpovídá vašim potřebám a dostatečně vás chrání. Hodit by se vám mohly například varianty některých připojištění, díky kterým povinné ručení poskytne pojistnou ochranu i vašemu vozu, třeba pro případ nehody či poškození živly.

Bez zelené karty

Bez zelené karty

Dojde také k přenesení povinnosti za pojištění odpovědnosti z provozu vozidla z vlastníka na provozovatele, který je zapsán v technickém průkazu nebo nově v osvědčení o registraci vozidla. Nicméně pro běžného člověka se nic zásadního nezmění.

Při cestách po ČR skončí povinnost mít u sebe takzvanou zelenou kartu, tedy doklad o sjednaném povinném ručení. Policie si vše případně ověří elektronicky.

A jedno upozornění pro jistotu. Že s autem nejezdíte, neznamená, že nemusíte mít povinné ručení. Pokud se chcete této povinnosti zbavit, musíte auto odhlásit z registru vozidel a odevzdat SPZ. Kdybyste jezdili s vozem bez povinného ručení, riskujete vysokou pokutu a Kancelář pojistitelů by vás mohla také vyzvat k zaplacení příspěvku do svého garančního fondu. Ten se pohybuje v rozsahu 30 až 90 korun za den.

Bez řidičáku i malého techničáku

Na území ČR u sebe nemusejí mít řidiči od ledna řidičský průkaz, malý technický průkaz nebo průkaz profesní způsobilosti.

Končí papírové „velké technické průkazy“ i „malé technické průkazy“. Při nákupu nového vozu od výrobce dostanete místo velkého techničáku tzv. COC list a s tím půjdete auto registrovat na úřad, kde pak dostanete Osvědčení o registraci vozidla (ORV).

ORV pak získáte i při nové registraci ojetého auta. Papírový velký technický průkaz si na úřadě nemusíte nechat odebrat, pokud si ho chcete ponechat (typicky třeba sběratelé). Úředník by vám ho měl vrátit, pouze ho úředně znehodnotí (např. razítkem či odstřižením rohu).

Stávající velký technický průkaz s sebou ale na STK berte raději stále. V elektronickém Registru silničních vozidel mohou být ještě oproti papírové verzi nesrovnalosti – začátkem roku chyběly třeba údaje o rozměrech kol. S papírovým techničákem se vyhnete riziku, že vás z STK pošlou domů a budete tam muset jezdit znovu.

Přísnější pokuty

Dochází ke zjednodušení bodového systému, kdy jsou trestné body udíleny podle závažnosti v pásmu 2, 4 a 6 bodů. Za 12 trestných bodů, tedy např. za dva závažné přestupky jako jízda na červenou nebo pod vlivem alkoholu, člověk přijde o řidičský průkaz. Některé pokuty jsou hodnoceny podstatně přísněji (např. používání mobilu za jízdy, jízda na červenou, vjezd na železniční přejezd přes zákaz…).

Novela silničního zákona umožňuje policistům udělit na místě pokutu až do výše 5 500 korun. Nejzávažnější prohřešky se budou ve správním řízení pokutovat až 75 000 Kč a zákazem řízení na 3 roky (dříve 50 000 Kč a 2 roky).

Pokud chcete vidět přehled svých trestných bodů, najdete ho třeba i s platností vašeho řidičského oprávnění na Portálu dopravy. Je nutné se přihlásit, například bankovní identitou.

Dálniční známky zdražily

Od 1. března zdražují celoroční dálniční známky z 1 500 Kč na 2 300 Kč. Nově si můžete vedle měsíční (430 Kč) a desetidenní (270 Kč) pořídit i známku jednodenní (200 Kč). Ta platí vždy jen do půlnoci daného dne. Zakoupíte-li si ji v pátek v 15 hodin, bude tedy platit jen do půlnoci, ne celých 24 hodin do soboty 15:00. I hybridy a vozidla s plynovým pohonem musí mít dálniční známku, byť pro ně stále platí sleva. Dálniční známku nemusí mít pouze elektromobily a vozidla s vodíkovým pohonem.

Za volant už v 17, ale…

Po absolvování zkoušek mohou za volant automobilu usednout řidiči už v 17 letech, ale musí na ně při jízdě dohlížet bezúhonný dospělý – tzv. mentor.

Noví držitelé řidičského průkazu ho získávají tzv. na zkoušku. Pokud se během dvou let dopustí závažného dopravního přestupku, nebo jim bude řidičský průkaz kvůli nějakému přečinu odebrán, budou muset pro jeho opětovné získání absolvovat zdokonalovací kurz – teorii a také praktickou jízdu v autoškole.

Na některých úsecích dálnic bude možné jezdit v budoucnu až 150 km/h. Zavedení je ale plánováno až na rok 2026.

DIP je nový a pestřejší způsob zajištění na penzi. Jak využít naplno dlouhodobý investiční produkt?

DIP. Ta tři písmena jsou teď vidět všude. Je to zkratka pro dlouhodobý investiční produkt – státem podporovanou novinku, která rozšiřuje možnosti zajištění na penzi. Jaké DIP přináší výhody a v čem je rozdíl oproti klasickému penzijnímu spoření?

Česko má problém. Ubývá lidí v aktivním věku, jejichž daně platí penze rostoucího počtu důchodců. Dnes připadají na jednoho seniora tři pracující, za méně než 30 let to budou už jen dva lidé. To je málo. I když stát důchody vyplácet nepřestane, jejich poměr vůči průměrné mzdě se propadne. Dnes přesahuje průměrný důchod polovinu průměrné mzdy. Podle řady analýz ale důchody v budoucnu nedosáhnou ani na třetinu průměrné mzdy. Z důchodu se tak stane bez nadsázky spíše jen příspěvek a důchodcům, kteří budou závislí jen na státní penzi, dramaticky klesne životní úroveň. Kdo bude chtít žít ve stáří důstojně, bez vlastních úspor se neobejde.

Krok správným směrem

Aby stát ještě více motivoval občany spořit si na penzi „po vlastní ose“, zavádí od letošního roku zajímavou alternativu k penzijnímu spoření – dlouhodobý investiční produkt, tedy DIP. Nabízí pestřejší možnosti, jak zhodnocovat úspory a dosáhnout vyšších výnosů, a lze díky němu snáze ušetřit i na daních.

DIP si můžete představit jako majetkový účet, který si zřídíte třeba u banky nebo zavedené investiční společnosti. V rámci tohoto účtu pak máte dlouhodobě vedené jednotlivé investice jako akcie, dluhopisy, podílové fondy, populární nízkonákladové ETF, ale klidně i bankovní spořicí účty nebo termínované vklady.

Zavedení DIPu doporučovala vládě řada ekonomických expertů. Podle mě je to rozhodně krok správným směrem. Těm, kteří se ze zcela logických důvodů nechtějí v důchodovém věku spoléhat jen na státní penzi, dává nové možnosti, jak vzít svou finanční budoucnost do vlastních rukou.

Více možností a výhodnější úspora na daních

Více možností a výhodnější úspora na daních

Složení investičních a spořicích produktů v DIPu si můžete namixovat podle vlastních preferencí, nebo si zvolíte některou z přednastavených variant. Smyslem je nevybírat z tohoto účtu prostředky minimálně do 60 let věku a mít na penzi naspořenou vlastní rezervu. Stát vás za to každý rok „odmění“ daňovou úlevou a výhodně vám může přispívat i zaměstnavatel. Ten z příspěvku nemusí platit odvody a může si ho dát do nákladů až do výše 50 000 korun za jednoho zaměstnance.

Z peněz, které na DIP vložíte, si můžete z daňového základu odečíst až 48 000 korun, ať už jste zaměstnanec, nebo podnikáte. Na daních tak za rok ušetříte až 7 200 korun čistého. Pokud se na vás vztahuje 23% solidární daň, úspora bude 11 040 korun. Tento limit se sčítá pro všechny finanční produkty, které jsou daňově odčitatelné, jako je DIP, doplňkové penzijní spoření (či starší penzijní připojištění), investiční životní pojištění nebo nově i pojištění dlouhodobé péče. Zatímco u klasického penzijka ale na plnou daňovou úsporu dosáhnete, když měsíčně na účet vložíte 5 700 korun, u DIPu stačí měsíčně vložit 4 000 korun.

Využijte státní podporu naplno

Pokud už na penzi spoříte formou „penzijka“, nemusíte ho rušit, abyste mohli mít DIP. Oba nástroje mohou fungovat paralelně a vhodně se doplňovat. Využijete tak státem podporované způsoby zajištění vaší budoucnosti naplno. Na rozdíl od penzijního spoření totiž u DIPu stát nebude k vašim vkladům přidávat pravidelný příspěvek. Ten ale můžete získat právě tak, že budete mít i penzijko. Od července navíc výše státního příspěvku u penzijka stoupne až na 4 080 korun za rok.

Na trhu se už první produkty DIPu objevily. Nabízet je mohou pouze finanční instituce, které splní podmínky a jejichž seznam eviduje Česká národní banka. Mám o nich přehled a dokážu posoudit, který investiční produkt zvolit s ohledem na vaše plány, individuální situaci a také na poplatky, které si společnosti za vedení DIP budou účtovat. Pomůžu vám vybrat takovou variantu, která pro vás bude nejvhodnější.

Čím dříve, tím lépe

Aby DIP skutečně plnil svůj hlavní účel, tedy pomohl vám zhodnotit vaše úspory a vybudoval vám finanční polštář na penzi, platí zde také podmínky, které je nutné dodržet. Abyste mohli uplatnit daňové zvýhodnění, je třeba spořit minimálně deset let (120 měsíců) a DIP ukončit nejdříve v 60 letech věku.

Peníze samozřejmě můžete vybrat i dříve, ale v takovém případě budete muset vrátit daňové zvýhodnění za posledních 10 let a sazbou 15 % zdanit i příspěvky zaměstnavatele. Jinak lze ale peníze v rámci DIPu libovolně přesouvat – například z akcií do dluhopisů a podobně.

I v tomto případě tedy platí, že čím dříve začnete dlouhodobý investiční produkt využívat, tím lépe. Dlouhý časový horizont hraje zásadní roli ve zhodnocování vašich úspor. A jestli jste padesátníci, tak si tím, že budete hned u startu DIPu, pojistíte možnost, abyste splnili podmínky pro čerpání úspor co nejdříve po dovršení 60 let věku.

Neváhejte se na mě obrátit. Pomůžu vám vybrat si z aktuální nabídky tak, aby vám DIP co nejvíce sedl a využili jste jeho výhody naplno. Ráda s vámi projdu všechny možnosti, které dnes investice nabízejí – je to způsob, jak nechat vaše vydělané peníze, aby pro vás dále pracovaly a nenechávali jste je na běžných účtech napospas inflaci.

Pomocí investic si můžete splnit i podstatně bližší plány než jen zajištění na penzi. Mnoho klientů si tak zkracuje cestu k vlastnímu bydlení či novému autu nebo třeba spoří na vzdělání dětí. Nenechejte si tyto příležitosti utéct.

Potřebujete hypotéku? Letos výrazně vzrostla šance ji získat

Po dvou letech, kdy se kvůli vysokým úrokovým sazbám podstatně zhoršila dostupnost hypoték, přichází období, kdy bude snazší úvěry na bydlení získat a konečně si pořídit vlastní nemovitost. Česká národní banka dočasně pozastavila dva ze tří důležitých limitů a snižuje i úrokové sazby, což by se mělo promítnout do výše pravidelných splátek hypoték. Banky teď postupují podle vlastní strategie a vyplatí se dobře vybírat. U cen nemovitostí naopak pokles už příliš očekávat nelze, takže je letošek pro ty, kdo si chtějí pořídit bydlení s pomocí hypotéky, rokem jedinečných příležitostí.

Česká národní banka už v loňském roce dočasně pozastavila limit DSTI a nově od ledna také DTI. Ty vyjadřují, jaký je poměr mezi pravidelnou splátkou dluhů a měsíčním příjmem žadatele, respektive v jakém poměru jeho celkové dluhy k ročnímu příjmu. Zavedení těchto limitů mělo dle ČNB napomoct tomu, že si budou brát hypotéky jen klienti, kteří je zvládnou splácet. V reálu ale přísným tabulkám často nevyhověli i lidé, typicky třeba OSVČ, kteří by v praxi neměli se splátkami žádné potíže.

Deaktivace limitů neznamená, že by banky přestaly závazky či příjmy žadatelů o hypotéku úplně posuzovat, mají v tom ale více volnosti. Přístupy se liší napříč trhem, některé banky zůstaly zatím přísnější, jiné umožňují získat hypotéku většímu počtu klientů. Vím, které banky je vhodné oslovit podle vaší individuální situace.

Největší význam začne mít deaktivace limitů, až se úrokové sazby hypoték přiblíží ke 4 procentům. Tato kombinace výrazně pomůže tomu, aby se hypotéky staly podstatně dostupnějšími. ČNB avizuje, že letos bude ve snižování úrokových sazeb pokračovat, komerční banky by to měly postupně propsat i do svých nabídek.

Díky nižším sazbám klesají splátky

Díky nižším sazbám klesají splátky

Bude tedy snazší hypotéku získat a díky nižší sazbě klesnou i pravidelné splátky. To je ta pozitivní část, ale je zde i druhá strana mince. Čím více lidí dosáhne na hypotéku – a řada z nich tuto potřebu v posledních dvou letech odložila – tím více začne růst poptávka po nemovitostech a nahoru logicky půjdou i jejich ceny.

Neočekávám proto, že by se měl letos dostavit ještě nějaký výraznější plošný pokles cen nemovitostí, ale naopak jsem přesvědčena, že třeba cena novostaveb či rekonstruovaných nemovitostí v atraktivní lokalitě a splňujících moderní energetické standardy zamíří vzhůru.

Z této rovnice tedy celkem jasně vychází výsledek, že pokud si chcete s pomocí hypotéky pořídit vlastní nemovitost, máte nyní po více jak dvou letech opravdu vhodnou příležitost. Teď je snazší hypotéku získat, sazby už o něco klesly a ceny nemovitostí ještě nezačaly naplno růst.

Prověřím, na jakou hypotéku nyní dosáhnete

Nejlepší samozřejmě bude probrat přímo vaši konkrétní situaci a všechny možnosti, které se vám nabízejí. Byť se teď možnost získat hypotéku otevírá pro více žadatelů, může se stát, že ani tak se do této škály z různých důvodů nevejdete. Pak dokážu poradit, jak vhodně zhodnocovat vaše stávající úspory, abyste mohli o hypotéku úspěšně zažádat později.

Za rozumný scénář proto nyní považuji například variantu nechat si na začátek prověřit, na jakou hypotéku za současných podmínek dosáhnete.

Podle toho můžete vybírat dostupné nemovitosti. A když najdete vhodnou, nebo už ji máte možná vyhlédnutou, tak se s případným pořízením vyplatí nečekat, až sazby klesnou ještě o pár desetinek. Nebudete tak riskovat, že mezitím cena nemovitosti vzroste. U některých typů nemovitostí lze navíc stále ještě vyjednat zajímavé slevy. Ale jak začne zájemců o koupi přibývat, ochota prodávajících vyjednávat o ceně klesne.

Splátky hypotéky navíc můžete nyní zafixovat například jen na tři roky a po jejich uplynutí jednat s bankou o výhodnějších podmínkách.

Celým tímto procesem vás ráda provedu, budu za vás jednat s bankou a pomůžu vám dosáhnout na co nejvýhodnější podmínky, abyste si mohli začít užívat ten pocit bydlení ve vlastním. Stačí se mi ozvat a společně se na to podíváme.